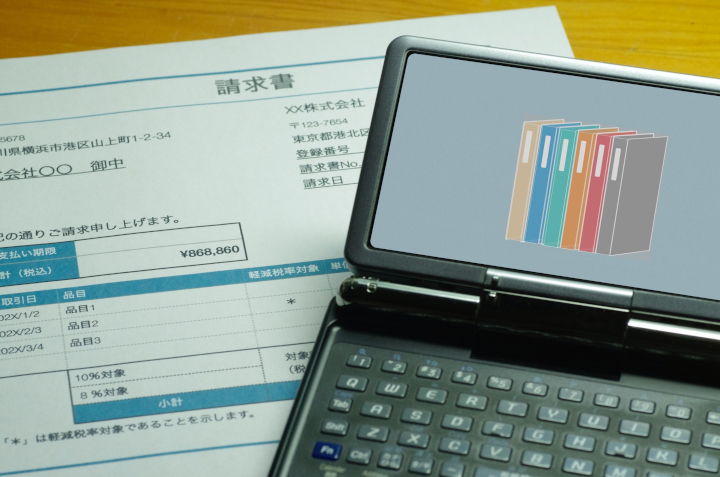

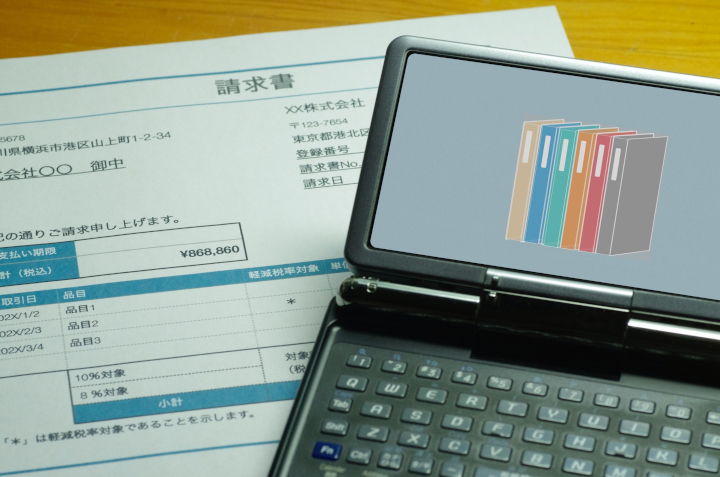

電子帳簿保存法(通称、電帳法)では、電子取引において電子データでの保存を義務付けることとなりました。その制度とほぼ同時に、インボイス制度も始まります。そのため電帳法とインボイス制度の違いや関係性がわからない方が多いようです。

そこで今回は、電帳法とインボイス制度の違い、関係性、さらに最新情報もお伝えいたします。

電子帳簿保存法とは?

電子帳簿保存法(以後、電帳法)とは、申告に利用する帳簿を電子的に保存するための法律のことです。この法律に準拠していれば、領収書やレシート、請求書などをペーパーレス化できます。そのため多くの企業にとっては、経理事務の負担を軽減するのに一役買う法律と言えるでしょう。

インボイス制度とは?

インボイス制度とは、売上高1000万円未満で消費税の納付を免除されている企業や個人へ、消費税を課税する制度です。そのため電帳法とは根本的に違う内容となっています。

インボイス制度の違いと関係性

電帳法とインボイス制度の違い

|

関連税制 |

内容 |

| 電帳法 |

所得税と法人税 |

関係書類の保存方法 |

| インボイス制度 |

消費税 |

消費税の納付を免除されていた個人・企業への課税 |

電帳法とインボイス制度の関係性

先ほど記載したように、電帳法とインボイス制度は税制が違うため全く関係ないように見えます。しかしこれらはどちらも補完関係にあります。取引において電帳法は受取側の義務であり、インボイス制度は発行側の義務です。

ただし電帳法では電子取引のみを義務化しており、インボイス制度ではインボイス登録をしている事業者にのみインボイス発行義務があります。そのためインボイスの登録事業者と電子取引を行う場合には、電子的なインボイスを発行してもらわなくてはなりません。

そのため電子インボイスという言葉がうまれ、この言葉が電帳法とインボイス制度の違いを分かりづらくしている理由のひとつと言えるでしょう。

電帳法とインボイス制度の同時対応

このように電帳法とインボイス制度は切っても切れない関係にあります。さらに電子取引の多い事業者ほど、電帳法はもちろん電子インボイスにも対応しなくてはならない可能性が高いでしょう。そこで視野に入れる必要が出てくるのが、電帳法とインボイス制度の同時対応です。

なぜなら電帳法は2023年12月末に宥恕期間が終了して2024年1月から本格的に開始、インボイス制度は2023年10月に開始と定められているからです。どちらも経理システム全般に関係ある事項ですので、開始時期の3ヶ月の差であれば同時に対応してしまったほうが、手間が省けるわけです。

ただし電子取引をしているからといって、必ず同時対応しなくてはいけないわけではありません。例えば、「適格事業者にはならない」と決めているのであれば、インボイス制度に対応する必要はなくなります。「インボイスを受け取らなくてはならない」という定めもないですし、免税事業者のままインボイス制度を利用しないことは可能です。

ただしその選択する場合、もしかしたら取引先が減少してしまう可能性があることだけは、注意しておきましょう。取引先としっかりインボイスについて話し合いをしておくことが大事です。

電帳法とインボイス制度の最新情報

2022年12月現在、12月16日に2023年度の税制大綱が発表されています。それに沿って電帳法とインボイス制度改正のポイントを紹介していきます。

電帳法の最新情報

①電子取引の検索要件の撤廃

電帳法において義務とされている電子取引に関して、「課税売上高1000万円以下の事業者を除き、年月日・取引先・金額にて範囲、組み合わせ検索ができる機能が必須」とされてきました。しかし今回の税制大綱では、以下のように緩和されました。

- 課税売上高5000万円以下の事業者は検索機能を撤廃

- 税務調査等で書面確認がしたい場合に、すぐに書面を出力できる状態であれば検索機能がなくてもOK

- 相応の理由(例えば資金面で会計ソフトの導入が難しい、資金面で人手不足など)があれば、ある程度整理して電子データ保存していることで保存要件満たしていなくてもOK

そのため、ほとんどの事業者は電帳法へとても簡単に対応できるようになる、というわけです。さらに電子取引ではないところで、とても良い改正がされますので、こちらも解説していきましょう。

②スキャナ保存要件の撤廃

スキャナ保存に関しては、義務とされていません。しかしスキャナ保存ができれば、一気にペーパーレス化が進むため、メリットも大きい部分となります。現在、スキャナ保存を実際にスキャナで保存している事業者も多くいますが、スマホで写真を撮影して保存している事業者も多いことでしょう。ただその場合、画素数の規定があったのですが、こちらが撤廃されました。

そのためスマホでレシートや領収書を撮影、その後、入力期間内にデータ編集したら履歴が残るようなシステムへ整理して入れておけば(タイムスタンプの代わり)、領収書の破棄が可能になります。

このように電帳法への対応は、年々楽になってきています。リモートでの事務作業が増えてきている今、やはり電帳法に沿った電子化はしておいたほうが良いと言えるでしょう。

インボイス制度の最新情報

①小規模事業者(2年前課税売上1000万円以下)に係る税額控除に関する経過措置

2023年10月から3年間、事前届出せず受取消費税の20%を納税すればOKというものです。これは確定申告時に選択可能な制度なので、その時点でどの方法で納税したほうが良いのか考えることも可能です。

ただし簡易課税制度を利用したい場合には、事前に申請が必要です。原則が良いか、簡易課税が良いか、経過措置が良いか、は事業内容によっても大きく異なるので、プロへ相談することをお勧めします。

②中小事業者(2年前の課税売上高が1億円以下)の1万円未満の経費・仕入は証票不要

1万円未満の経費・仕入はインボイスなし、帳簿のみで、通常通り仕入税額控除が可能になります。例えばクレカの明細のみでもOKです。

そのため大きく事務負担が軽減され、さらに1万円未満の売上の積み重ねがほとんどの事業者にとっては、免税事業者のままでいる、という選択肢も取りやすくなります。ただし6年間の時限措置なので、注意が必要です。

③少額な返還インボイスの交付義務の免除

売上2万円を取引先が振込してきたとします。その際に「振込手数料550円を引いて振り込まれた」のような場合、「550円分の値引きをした」とみなされて550円分の返還インボイスの発行が義務づけられていました。

それが今回の税制大綱では、1万円未満の返還インボイスは発行義務がなくなりました。さらに期限もないので、これは大きな事務負担の軽減が可能と言えます。

まとめ

- 電帳法とインボイス制度は別々の税法に関わる制度だが、どちらも会計システムに大きな影響を及ぼすので、対応するなら同時対応がお勧め

- 2023年12月の税制大綱で、電帳法は大きく要件緩和が追加されたため、対応しない選択肢もあり

- 電帳法の緩和要件のおかげで、対応する場合もより簡易的になったため、対応しやすく

- インボイス制度も大幅緩和されたが、その分、どの方法で納税したほうが良いかプロ判断が必須に

ここまで電帳法とインボイス制度の違いや最新情報について、ご紹介してきました。どちらも同時対応したほうが楽ですし、さらにインボイス制度については納税方法が多岐に渡ります。どの方法で納税したほうがお得なのか、私ども税理士法人GrowUpへぜひご相談ください。皆様からのご連絡を心よりお待ちしております。